티스토리 뷰

IRP 금융사 비교: 수익률, 수수료, 추천 포인트 총정리

🤔 IRP 계좌, 왜 금융사마다 다를까?

IRP(개인형 퇴직연금)는 여러 금융기관에서 가입이 가능하지만, 수수료, 상품 다양성, 운용 편의성에서 꽤 큰 차이를 보입니다.

결국 "어디서 가입하느냐에 따라 수익률과 노후의 안정성"이 달라진다는 얘기죠.

💡 금융사 유형별 IRP 장단점

1. 은행권 IRP (국민은행, 신한은행, 우리은행 등)

✅ 장점

- 오프라인 접근성 우수

- 예금/채권 중심 안정형 상품 많음

- 상담서비스 활용 가능

❌ 단점

- 펀드 상품 구성이 다소 제한적

- 수수료 면에서 상대적으로 높음

👉 이런 분께 추천: 투자보다 안정성 중시, 직접 관리보다는 은행 상담 선호

2. 증권사 IRP (미래에셋, 삼성증권, 키움, NH투자 등)

✅ 장점

- 펀드/ETF 구성 다양, 자율 운용 가능

- 수수료 낮고, 장기 수익률 기대 가능

- MTS/HTS 활용해 빠르고 편리한 운용 가능

❌ 단점

- 예금 비중 낮고, 원금 보장형 상품 적음

- 투자 지식 없으면 초기에 어렵게 느껴질 수 있음

👉 이런 분께 추천: 직접 운용에 관심 있는 투자형 IRP 가입자

3. 보험사 IRP (삼성생명, 한화생명, 교보생명 등)

✅ 장점

- 보험형 IRP 제공 (변액보험 포함)

- 종신연금 형태로 연결 가능

❌ 단점

- 운용 수수료 높음

- 상품 구조가 복잡하고 유동성 떨어짐

👉 이런 분께 추천: 장기적으로 보험 기능까지 활용하고 싶은 분

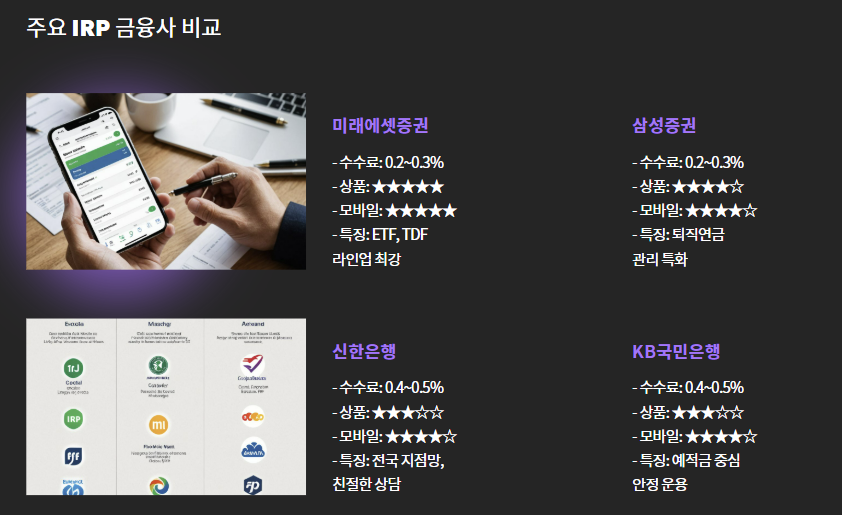

📊 주요 IRP 금융사 비교표 (2025년 기준)

금융사기본 수수료(연)투자상품 다양성모바일 편의성추천 포인트

| 미래에셋증권 | 약 0.2~0.3% | ★★★★★ | ★★★★★ | ETF, TDF 라인업 최강 |

| 삼성증권 | 약 0.2~0.3% | ★★★★☆ | ★★★★☆ | 퇴직연금 관리 특화 |

| 신한은행 | 약 0.4~0.5% | ★★★☆☆ | ★★★★☆ | 전국 지점망, 친절한 상담 |

| KB국민은행 | 약 0.4~0.5% | ★★★☆☆ | ★★★★☆ | 예적금 중심 안정 운용 |

| 한화생명 | 약 0.5~0.6% | ★★☆☆☆ | ★★☆☆☆ | 보험형 IRP 강점 |

| 키움증권 | 약 0.2% | ★★★★☆ | ★★★★★ | 젊은 세대에 인기, ETF 다양 |

💡 팁: 수수료는 가입 금액, 자산 규모, 장기 보유 여부 등에 따라 달라질 수 있으므로 반드시 비교 후 선택하세요.

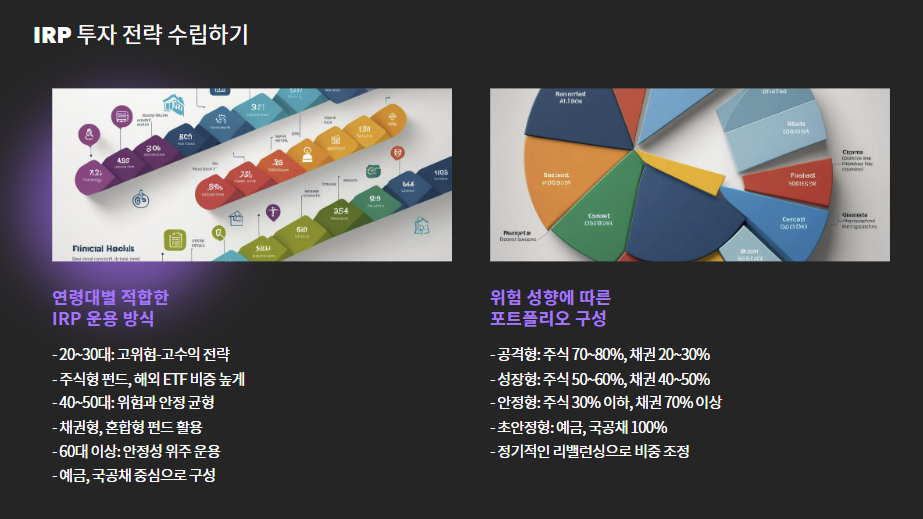

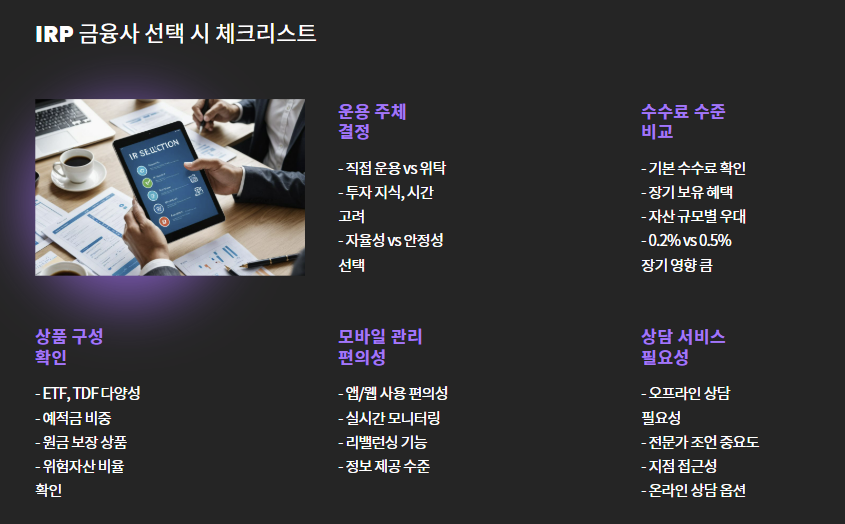

🧠 IRP 금융사 고를 때 체크리스트

- 운용 주체: 내가 직접 할 건지, 맡길 건지

- 수수료 수준: 0.2% vs 0.5%, 10년 후 큰 차이

- 상품 구성: ETF, TDF, 예적금 등 다양하게?

- 모바일 관리: 자주 확인하는 성격이라면 앱 성능 중요

- 상담 서비스: 오프라인 상담이 필요한 분은 은행권이 유리

🏆 블로그 추천! 이런 분은 이 금융사를 고르세요

상황추천 금융사

| 투자에 익숙하고 스스로 운용하고 싶은 분 | 미래에셋증권, 키움증권 |

| 은행 창구 상담이 편한 분 | 신한은행, KB국민은행 |

| 보험과 연금 통합관리를 원하는 분 | 한화생명, 삼성생명 |

| 수수료는 낮추고 펀드는 다양하게 가져가고 싶은 분 | 삼성증권, NH투자증권 |

💬 자주 묻는 질문 (FAQ)

Q1. IRP는 어디서든 한 번에 옮길 수 있나요?

A1. 네, 가능합니다. 기존 계좌에서 해지 후 새로운 금융사로 이전하면 됩니다. 계좌 이전 시 세액공제 영향은 없음.

Q2. 은행보다 증권사가 IRP에 더 유리한가요?

A2. 투자형 IRP를 원하신다면 증권사가 수수료도 낮고 운용 상품도 다양해서 일반적으로 유리합니다. 다만, 투자 경험이 적다면 은행권도 고려할 만합니다.

Q3. IRP 계좌를 여러 개 만들 수 있나요?

A3. 아니요. IRP는 1인 1계좌만 허용됩니다. 다만, 금융사 변경은 언제든 가능합니다.

📝 마무리 요약

"IRP 가입은 시작이지만, 금융사 선택은 전략입니다."

- 높은 수익률? 낮은 수수료? 상담 서비스?

- 내 성향에 맞는 IRP 금융사가 반드시 있어요.

- 특히 40~70대라면 안정성과 관리 편의성 모두 고려해야 합니다.

IRP를 잘 고르면 퇴직금이 '노후 월급'이 됩니다.