티스토리 뷰

월세·전세 주택임대소득 종합소득세 과세 기준 완전정리 (2025 최신)

“내 집 월세 줬는데 세금 내야 하나요?”

“전세도 과세 대상인가요?”

“2주택이면 무조건 종합소득세 신고해야 하나요?”

요즘 부동산 투자나 임대소득을 고려하는 분들이 많이 묻는 질문입니다.

오늘은 월세·전세 등 주택 임대소득에 대한 종합소득세(종소세) 과세 기준을 쉽게 정리해드릴게요.

과세 대상부터 신고 기준, 면세 한도, 세율, 특례까지 한 방에!

🧾 1. 주택임대소득이란?

임대소득이란 주택을 남에게 빌려주고 얻는 수익을 의미합니다.

주택임대소득은 크게 월세 소득과 전세보증금에서 발생하는 간주임대료로 나뉘며, 과세 대상 여부는 주택 수와 임대료 수준에 따라 달라집니다.

📌 2. 과세 여부를 가르는 핵심 기준 3가지

| 주택 수 | 1주택 / 2주택 / 3주택 이상 |

| 소득액 | 연간 200만 원 초과 여부 |

| 거주 목적 | 본인 거주용인지, 순수 임대용인지 |

🏘️ 3. 주택 수에 따른 과세 기준 (2025년 기준)

✅ ① 1주택자 (비과세 조건 有)

- 전세: 과세 안 됨

- 월세: 본인 거주 외 주택이라면 과세될 수 있음 (단, 기준 충족 시 비과세 가능)

✔️ 조건:

- 기준시가 9억 이하

- 거주 외 1주택을 임대하면서 연 임대소득 2천만 원 이하 → 비과세 가능

✅ ② 2주택자

- 월세 소득 합계가 연 200만 원 이하일 경우 분리과세 가능

- 초과 시 → 종합과세 대상

⚠️ 단, 2주택 중 한 채가 주거용 오피스텔, 별장, 고가 주택일 경우 과세 기준 달라질 수 있음

✅ ③ 3주택 이상

- 원칙적으로 무조건 과세 대상

- 연간 임대소득이 얼마든지 → 종합소득세 신고 필수

💸 4. 과세 대상 소득 종류

| 월세 수입 | 매월 임대료 받는 수익 전체 |

| 간주임대료 | 전세보증금 × 정해진 이율 → 수익으로 간주해 과세 |

| 보증금 초과 시 | 전세금 총액이 3억원(2주택 이상 보유 기준)을 초과하면 과세 시작 |

📌 간주임대료 계산 공식 (2025 기준)

간주임대료 = (보증금 – 3억 원) × 이자율 × 임대일수 ÷ 365

- 이자율: 2025년 기준 1.8% 적용 (연 변경 가능)

- 1주택자는 간주임대료 과세 제외

📂 5. 과세 방식: 분리과세 vs 종합과세

구분 분리과세 종합과세

| 적용 대상 | 연 2,000만 원 이하 임대소득 | 연 2,000만 원 초과 임대소득 |

| 세율 | 14% 단일세율 (지방세 포함 시 15.4%) | 종합소득에 합산 → 누진세율(6~45%) 적용 |

| 장점 | 세금 계산 간편, 누진세 방지 | 종합소득 많을수록 세금 증가 |

| 선택 여부 | 납세자 선택 가능 | 자동 적용 |

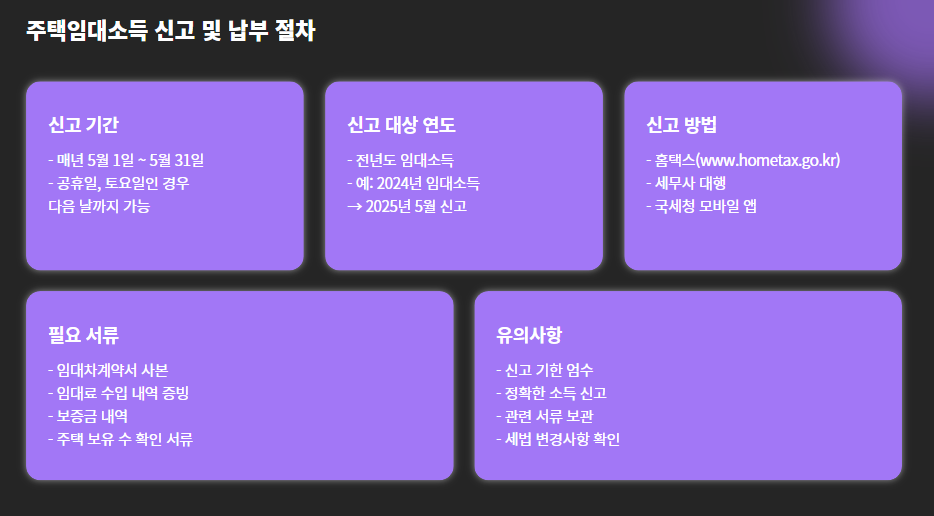

📅 6. 신고 및 납부 일정

- 신고기간: 매년 5월 1일 ~ 5월 31일

- 신고 대상 연도: 전년도(예: 2024년 임대소득 → 2025년 5월 신고)

- 신고 방법: 홈택스(www.hometax.go.kr) 또는 세무사 대행

🧾 7. 필요 서류 & 유의사항

| 임대차계약서 사본 | 월세·전세 계약 확인용 |

| 임대료 수입 내역 증빙 | 계좌이체 내역, 영수증 등 |

| 보증금 내역 | 간주임대료 계산 시 필요 |

| 주택 보유 수 확인용 서류 | 등기부등본, 재산세 고지서 등 |

💬 자주 묻는 질문 (FAQs)

Q1. 전세만 주고 있는데도 세금 내야 하나요?

A. 전세보증금이 총 3억 원을 초과하고, 2주택 이상 보유 시에는 간주임대료 과세 대상입니다.

Q2. 2주택이고 월세 수입이 연 1,800만 원입니다. 세금 내야 하나요?

A. 네, 다만 분리과세(15.4%) 또는 종합과세 중 선택 가능합니다.

Q3. 3주택인데 전세로만 줬습니다. 과세 대상인가요?

A. 보증금 총액이 3억 원 초과 시 간주임대료 과세 대상입니다.