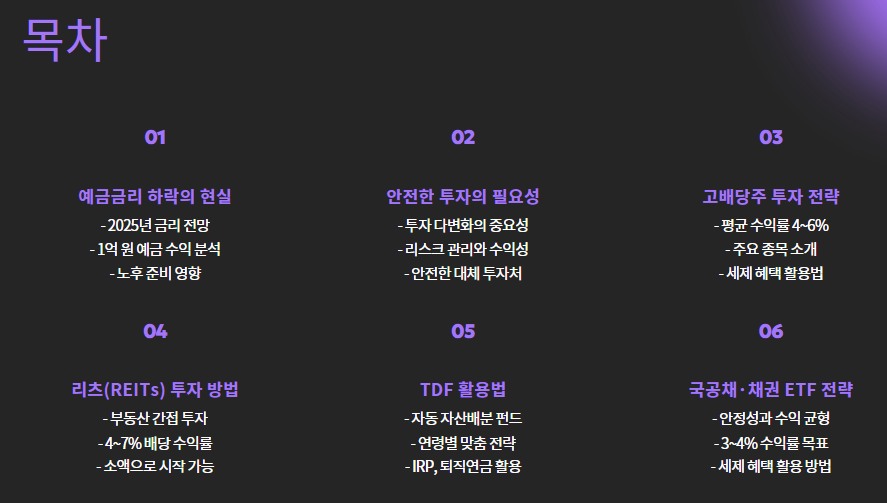

티스토리 뷰

예금금리 낮아지면 투자해야 할 상품 TOP5

📉 예금금리 2% 시대, 그냥 두면 손해입니다

2025년 현재, 정기예금 금리가 다시 2% 초반대로 내려올 가능성이 커졌습니다.

그렇다면 1억 원을 1년 맡겨도 세후 이자는 약 160만 원 정도.

👉 월 13만 원도 안 되는 수익이라면, 생활비나 노후 준비에 부족하죠.

그래서 지금은 “안전하면서도 예금보다 나은 수익”을 주는 투자처를 찾는 게 중요합니다.

🏆 예금금리 낮아지면 투자해야 할 상품 TOP5

1. 고배당주 – 배당으로 월급 받기

- 📌 평균 수익률: 연 4~6% 수준

- 📌 주요 종목: KT, 기업은행, 우리금융지주, 삼성화재 등

- 📌 장점: 꾸준한 배당, 비교적 낮은 변동성

- 📌 IRP/ISA 계좌로 담으면 세제 혜택까지!

💡 팁: 매년 배당일을 분산해 ‘월급처럼 배당받는 포트폴리오’ 만들 수도 있어요.

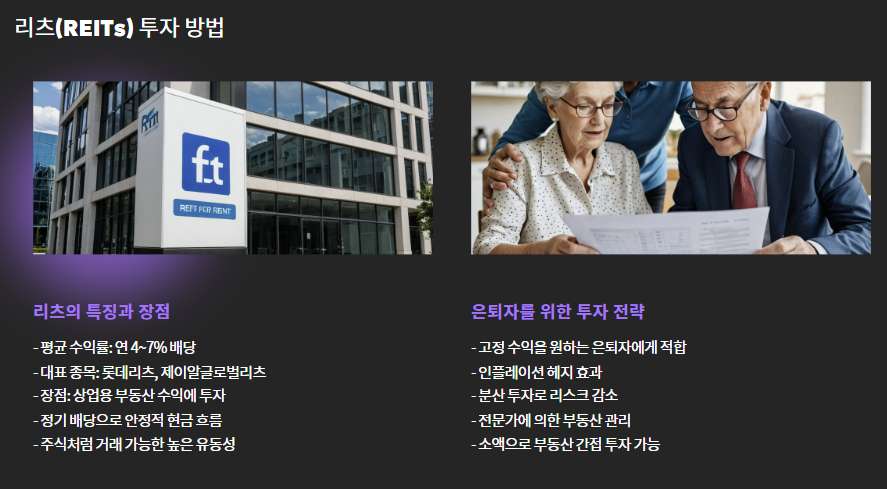

2. 리츠(REITs) – 소액으로 부동산 임대수익

- 📌 평균 수익률: 연 4~7% 배당

- 📌 대표 종목: 롯데리츠, 제이알글로벌리츠, ESR켄달스퀘어리츠

- 📌 장점: 상업용 부동산 수익에 투자 가능, 정기 배당

- 📌 투자금 낮고, 주식처럼 사고팔 수 있음

💡 고정 수익을 원하는 은퇴자에게 특히 유리한 상품입니다.

3. TDF (Target Date Fund) – 자동 자산배분 펀드

- 📌 수익률: 연 5~8% 예상 (과거 기준)

- 📌 특징: 나이에 맞춰 자동으로 주식/채권 비중 조절

- 📌 대표 상품: 한국투자TDF2045, 미래에셋TDF2035 등

- 📌 IRP, 퇴직연금에서 인기 높은 투자 방식

💡 투자 잘 모르는 분도 자동 분산으로 손쉽게 운용 가능

4. 국공채·채권 ETF – 안정성과 수익의 균형

- 📌 수익률: 연 3~4% 수준

- 📌 대표 상품: KOSEF국고채10년, KTB중기채권ETF 등

- 📌 장점: 원금 손실 위험 낮음, 정기 이자 수익 존재

- 📌 증권사 IRP/ISA에서도 손쉽게 투자 가능

💡 예금보다 조금 더 적극적인 중위험·중수익 자산으로 적합

5. MMF·CMA – 유동성 + 수익성

- 📌 수익률: 연 2.5~3.0% 수준 (2025년 기준)

- 📌 장점: 언제든 인출 가능, 하루 단위 이자 지급

- 📌 단점: 예금자 보호 X, 은행 정기예금보단 낮은 안정성

💡 단기 자금 운용용으로 비상금 보관이나 예금 대체 가능

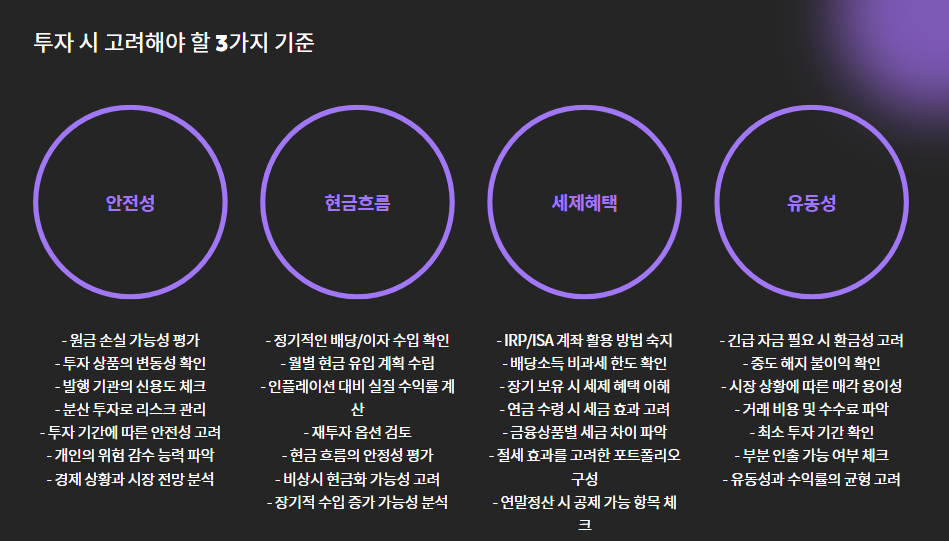

🧠 투자 전 꼭 고려할 3가지 기준

- 자산 안전성: 원금 손실 가능성은?

- 현금 흐름: 배당이나 이자가 정기적으로 들어오는가?

- 세제 혜택: IRP, ISA 계좌에서의 절세 가능성은?

👉 특히 50~70대라면 안정적인 월 현금 흐름 확보 + 세금 전략이 핵심입니다.

💬 자주 묻는 질문 (FAQ)

Q1. 예금 대신 주식에 투자하면 너무 위험한 거 아닌가요?

A1. 고배당주, 리츠, 채권 ETF 등은 일반 주식보다 변동성이 적고 안정성 높은 상품군입니다.

Q2. 투자 상품은 어디서 가입하나요?

A2. 대부분 은행, 증권사 앱이나 지점 방문으로 가입 가능하며, IRP나 ISA 계좌로도 연계 가능합니다.

Q3. IRP/ISA에 넣으면 뭐가 좋은가요?

A3. 배당·이자에 대한 세금 혜택이 있어 실제 수익률이 더 올라갑니다. 연말정산 절세 효과도 크죠.

✍️ 마무리 요약

“예금금리가 내려가면 돈의 가치는 올라가야 합니다.”

✔ 정기예금만 믿다간 노후 준비가 부족해질 수 있습니다.

✔ 지금은 조금 더 적극적인, 하지만 안전한 대체 투자처를 알아야 할 시점

✔ 배당주, 리츠, TDF는 50~70대에게 딱 맞는 현금 흐름 중심 전략

👉 이자 줄어든다고 속상해 말고, 수익을 다변화하는 습관을 들여보세요.