국세청 세무조사, 가족 간 현금거래, 증여세까지 한눈에 정리!

국세청 세무조사, 가족 간 현금거래, 증여세까지 한눈에 정리!

“내 돈인데 가족끼리 주고받는 것도 문제 되나요?”

단도직입적으로 말씀드리자면 “그럴 수도 있습니다.”

가족 간에 오간 돈이 일정 조건을 넘으면,

국세청은 '사적 증여'로 보고 세금을 부과할 수 있기 때문입니다.

특히 부동산 매입, 차량 구입, 전세 자금, 결혼자금 등 큰 금액이 오가는 순간,

국세청의 전산망은 이를 자동으로 감지하고,

‘사후 증여세 신고 또는 해명 요청’을 보내는 경우가 늘고 있죠.

지금부터, 가족 간 현금거래가 어떤 경우 문제가 되고,

어떻게 해야 세무조사나 세금 리스크 없이 안전하게 거래할 수 있는지 알려드릴게요.

1. 국세청이 보는 ‘현금거래 = 증여’ 기준은?

✅ 기본 원칙은 이렇습니다:

"돌려받지 않는 돈은 증여로 본다."

즉, 부모가 자녀에게 돈을 주고,

그 돈이 자녀 계좌에 남아 있거나 사용된 흔적이 있다면

“상환 의사가 없는 무상 제공” → 증여로 판단됩니다.

2. 가족 간 거래가 주목받는 이유

요즘 국세청은 ‘자금출처 조사 시스템’을 전산화해

이상 거래를 AI로 자동 감지합니다.

🔍 조사 대상이 되는 주요 케이스

- 20대 사회초년생이 수억 원 부동산 매입 → “돈 어디서 났나요?”

- 미성년 자녀 명의로 주식 계좌 개설, 수천만 원 입금

- 결혼자금으로 부모가 통장에 수억 송금

- 1~2년 안에 부모와 자녀 간 대규모 이체 흔적

- 배우자나 자녀 명의로 예금·보험 가입한 뒤 소득 없이 유지

이 모든 것이 자금 출처 확인 대상, 즉 잠재적 세무조사 트리거가 됩니다.

3. 증여세 기준 & 비과세 한도 (2024년 기준)

✅ 가족 간 증여세 면제 한도

| 부모 → 자녀 | 5,000만 원 (미성년자: 2,000만 원) |

| 배우자 간 | 6억 원 |

| 조부모 → 손자녀 | 5,000만 원 (미성년자: 2,000만 원) |

| 기타 친족 | 1,000만 원 |

※ 이 한도를 초과하면 초과분에 대해 증여세 10~50% 과세

※ 동일인으로부터 받은 돈은 10년 단위로 합산해서 계산됩니다

4. 그럼 증여세는 얼마 내나요?

증여세는 누진세율 구조입니다.

금액이 커질수록 세율도 올라갑니다.

| 1억 이하 | 10% | 0 |

| 1억~5억 | 20% | 1,000만 원 |

| 5억~10억 | 30% | 6,000만 원 |

| 10억~30억 | 40% | 1.6억 원 |

| 30억 초과 | 50% | 4.6억 원 |

예: 부모가 성인 자녀에게 1억 5천만 원 송금 시

→ 5천만 원 비과세

→ 1억 원 과세 → 세액 = 2천만 원 - 누진공제 1,000만 원 = 1,000만 원 납부

5. 세무조사 어떻게 시작되나요?

✅ 1차 단계: 국세청 ‘자금출처 조사’

- 부동산 매입 신고 → 자금출처 요청

- 계좌 입출금·소득 내역·신용카드 사용 현황 등 전수조사

- 필요 시 가족 전체 금융 계좌 확인

✅ 2차 단계: 세무조사 통보 (과세 예고)

- 자금출처 미제출 또는 미흡 → 증여세 납부 고지

- 고의 은닉, 차명 거래 등 의심 시 → 조사 대상 확대

- 가산세(최대 40%) 부과 가능

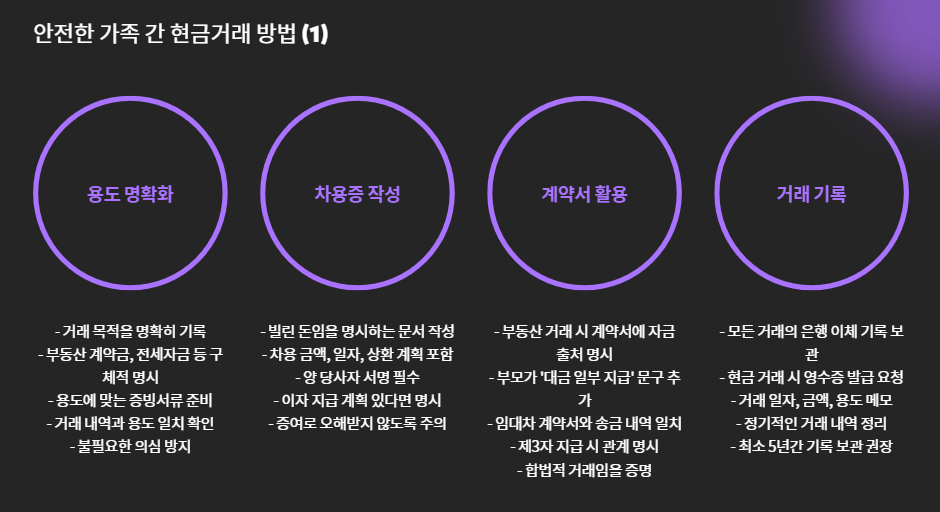

6. 안전한 가족 간 현금거래, 이렇게 하세요

✅ ① 용도 명확히 하기

- 부동산 계약금? → 계약서에 부모가 ‘대금 일부 지급’ 명시

- 전세자금? → 임대차 계약서와 송금 내역 일치하게

✅ ② 차용증 꼭 작성하기

- "빌린 돈"이라면 차용증 + 상환계획 + 이체 기록이 있어야 함

- 이자 납부 내역이 있으면 더 좋음

✅ ③ 분산·시차 두고 송금

- 갑자기 1억 송금 X

- 수개월에 걸쳐 나눠 이체하면 위험도 낮아짐

✅ ④ 증여세 자진 신고 & 납부

- 증여 받은 다음 3개월 이내 신고

- 세무서 직접 방문 or 홈택스에서 전자신고 가능

- 납부 부담 크면 최대 5년 분할 납부(연부연납) 가능

7. 사례로 보는 실수와 해결

❌ 사례 1: 아버지가 딸 계좌로 1.2억 송금, 명의로 부동산 매입

→ 증여세 미신고 → 국세청 추징 + 가산세 400만 원

✅ 사례 2: 결혼 자금으로 3,000만 원 지원, 증여세 미해당

→ 비과세 한도 내라서 세무조사 없음

✅ 사례 3: 자녀 명의 주식계좌에 2,000만 원 송금

→ 자진 신고로 100만 원 납부 → 이후 별 문제 없음

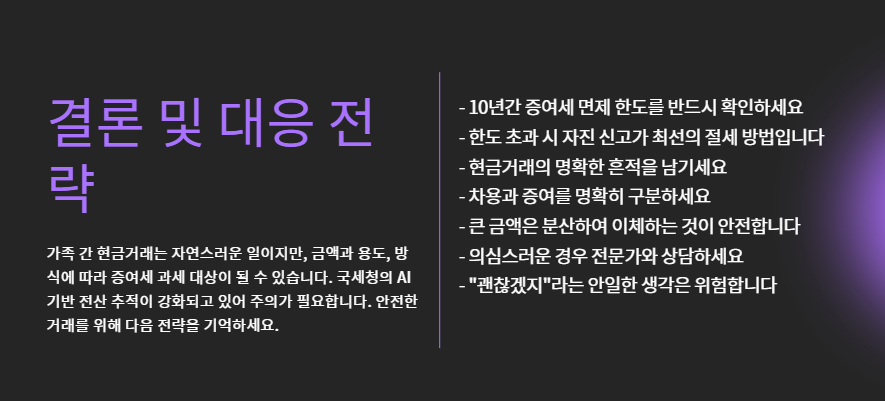

결론처럼 정리하면

- 가족끼리 돈 주고받는 건 당연하지만,

금액과 용도, 방식에 따라 증여세 과세 대상이 될 수 있습니다. - 10년 간 면세 한도를 반드시 체크하고,

그 이상이면 자진 신고가 최선의 절세 방법입니다. - 국세청은 AI 기반 전산 추적을 강화하고 있으므로,

“괜찮겠지”라는 안일함은 위험합니다.

현금거래의 흔적을 남기고, 차용인지 증여인지 명확히 구분하는 것.

그것이 바로 국세청 리스크를 피하는 가장 현실적인 전략입니다.